akippaを使って自宅の駐車場を貸す場合ってもしかして固定資産税って高くかも?って聞いたけど本当かな・・・?

特Pで駐車場を貸し始めて、毎月安定した利益が出てきたけど、もしかして確定申告しなきゃまずい!?

駐車場を貸して、売上が出てきたことは喜ばしいこと・・・しかし、税金のことは忘れてはいけないでござる・・・

あなたのご自宅の駐車場を貸出した際に、このような税金のお悩みはありませんか?

近年、akippaや特Pのなどの駐車場シェアサービスが普及し始め、誰でも気軽に自宅の駐車場を貸して、お小遣い稼ぎができるようになっていきました。

しかし、簡単にお金が稼げるようになった反面、確定申告や固定資産税、都市計画税など、税金の問題も考えなくてはならなくなってきました。

結論から申し上げると、基本的には固定資産税や都市計画税は高くなりません。

しかし、一定の条件を超えると固定資産税と都市計画税は高くなる可能性があります。

また、年間収入が20万円を超えると確定申告をしないといけません。

この記事では、あなたのご自宅の駐車場を貸出した場合、固定資産税と都市計画税、確定申告はどのような取り扱いになるのか?を解説していきます。

目次

駐車場にかかる固定資産税と都市計画税とは?いくらかかる?

あなたの自宅の駐車場を貸す前にざっくりと固定資産税と都市計画税の計算方法について解説します。「固定資産税と都市計画税については既に詳しく知っている」という方は次の章まで移ってください。

固定資産税とは毎年1月1日に不動産を保有する所有者に課せられる税金です。その年の4~6月に各市町村から納付状送付され、納付書内に納税額が記載されています。都市計画税も固定資産税と同じ納付書に納税額が記載されており、固定資産税と都市計画税は同時に納付することになります。

固定資産税の計算方法

固定資産税の計算方法は以下の通りになります。

課税標準(土地の固定資産税評価額+建物の固定資産税評価額)× 標準税率(1.4%) = 固定資産税

課税標準は土地の固定資産税評価額と建物の固定資産税評価額に分けることができ、土地と建物それぞれ評価の仕方が異なります。

土地の固定資産税評価額

土地の固定資産税評価額は公示価格(地価公示)の約70%になります。

公示価格とは国土交通省の土地鑑定委員会が決める土地の価格のことです。土地鑑定委員会の2名の不動産鑑定士がその地域の特定の標準地を選び、最新の取引の状況をもとに標準地の平米辺りの価格を査定します。公示価格は毎年1月1日時点の価格を元に算出され、その年の3月に公示されます。

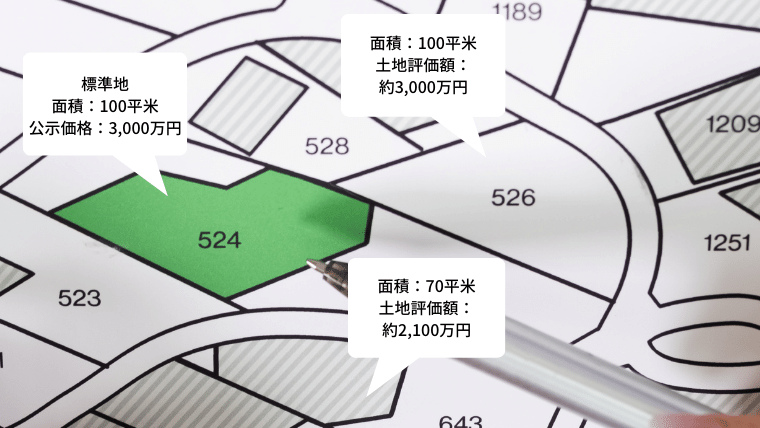

簡単に説明すると、基準地の公示価格を元に、近隣の土地の評価額が決定されます。

例えば、あなたのお隣の土地が標準地となり、100平米で3,000万円の公示価格となった場合、あなたの土地も100平米の場合、あなたの土地の評価額は約3,000万円になります。

また、近隣に70平米の土地がある場合、おおよそ2,100円の土地の評価額が付きます。

あなたの土地の評価額が3,000万円の場合の土地の固定資産税評価額の計算方法は以下の通りです。

3,000万円×70%=2,100万円

お主の地域の公示価格に関してはこちらの国土交通省のページで調べることができるぞ!

建物の固定資産税評価額

建物の固定資産税評価額は以下の方法で計算され、3年に一度再計算されます。

「評価額」=「再建築費評点数」×「経年減点補正率」×「評点1点当たりの価格(木造の場合0.99円、非木造の場合1.1円)」

再建築費評点数

全く同じ建物を新築した際の建築費を元に、点数式で積み上げられて算出される点数です。例えば、延床面積が広かったり、トイレやお風呂の設備が増えたりなどすると加算されていきます。

経年減点補正率

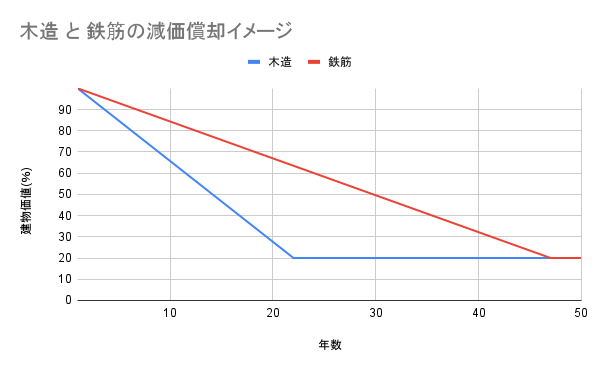

建築されてから数年ずつ減価償却される割合です。例えば、木造なら22年、鉄筋コンクリートなら47年かけて右肩下がりで価値が目減りしていきます。

ただし、耐用年数が過ぎたとしても価値は0になるわけではなく、最低でも2割の価値が残るように設定されています。

評点1点当たりの価格

東京都を基準とした物価水準を元に、地域格差を考慮した物価水準に合わせるための指数です。

地域によって異なりますが、往々にして

- 木造:0.99

- 木造以外:1.1

になります。

簡単に言うと、「物価は地域ごとに異なるから、物価の違いを固定資産税にも反映させましょう」というものです。

再度、復習すると、上記の計算方法で土地と建物の固定資産税評価額を元に下記の通りの計算方法で、固定資産税を計算します。

課税標準(土地の固定資産税評価額+建物の固定資産税評価額)× 標準税率(1.4%) = 固定資産税

都市計画税の計算方法

都市計画税は必ずしも全ての不動産に課せられるわけではなく、市街化区域の不動産のみに課せられる税金です。市街化区域とは市町村の都市計画に指定されている地域のことで、例えば、人が済むためや事業を行うために整備された土地のことと考えておけば良いでしょう。

一方、市街化区域の地域に関しては、都市計画税は課せられません。

課税標準(土地の固定資産税評価額+建物の固定資産税評価額)× 標準税率(0.3%) = 都市計画税

都市計画税の計算方法は上記の計算方法で求めることができます。課税標準は固定資産税で用いた、土地と建物の固定資産税評価額になります。

宅地用地の特例で固定資産税と都市計画税は安くなる

所有している不動産の固定資産税と都市計画税は以下の計算方法で求めることができます。

- 課税標準(土地の固定資産税評価額+建物の固定資産税評価額)× 標準税率(1.4%) = 固定資産税

- 課税標準 × 0.3 % = 都市計画税

ですが、不動産を宅地、つまり住居として使う際には、「宅地用地の特例」を使うことができます。

宅地用地の特例を使うと、以下の通り、面積に応じて税負担を軽減することができます。

| 固定資産税 | 都市計画税 | |

|---|---|---|

| 小規模住宅用地 (200平方メートル以下の部分) | 6分の1 | 3分の1 |

| 一般住宅用地 (200平方メートルを超える部分) | 3分の1 | 3分の2 |

例えば、100平方メートルの固定資産税評価額が1,500万円の土地に、固定資産税評価額が1,500万円の建物を宅地として利用した場合、固定資産税と都市計画税はそれぞれ以下の金額になります。

(1,500万円+1,500万円)× 標準税率(1.4%) ÷ 6 = 7万円

(1,500万円+1,500万円)× 標準税率(0.3%) ÷ 3 = 3万円

ただし、空き家を壊し、更地にしてしまうと、宅地用地の特例が使えなくなり、固定資産税と都市計画税が高くなってしまう・・・空き家が増えてしまう原因の一つにもなっているぞ!

自宅の駐車場を貸した場合、固定資産税や都市計画税は高くなる?

固定資産税と都市計画税は不動産に課せられる税金です。不動産を住宅として利用している場合、「住宅用地の特例」が適用され、固定資産税と都市計画税を減額することが可能です。

しかし、自宅の駐車場を貸し出して収入を得た場合、「住宅用地の特例」が外れてしまうのではないかと考える方もいるでしょう。

結論から申し上げると、一般的な戸建ての駐車場を貸し出す程度では住宅用地の特例が外れるようなことはないでしょう。

自宅に併設された駐車場の場合、その駐車場は宅地の一部として登記されていますし、あなた自身が車を持てば貸し出さずに自分用として駐車場を利用するでしょう。

仮に税務署があなたが自宅の駐車場を人に貸していたとしても、税務署が「宅地用地の利用ではない」と証明するのは難しいですし、年間数万円の税金の取り立てに躍起にはなるとは考えられません。

また、駐車場シェアサービスの「特P」に固定資産税と都市計画税に関してお問い合わせをしたところ、電話にて以下のような回答が来ました。

お尋ねしたいのですが、駐車場を貸した場合、固定資産税や都市計画税が上がるということはあるのでしょうか?

当サービスはあくまで駐車場マッチングのサービスなので、税金などに関しては会員ご個人様にお任せしております。しかし、これまで固定資産税や都市計画税に関するトラブルが起きたことは報告されておりません。

そのため、以下の理由から、一般的な戸建住宅の空き駐車場を貸すくらいでは、住宅用地の特例が外れ、固定資産税と都市計画税が高くなるとは考えにくいでしょう。

- そもそも、自宅の駐車場は住宅用地として不動産登記されている

- 税務署が自宅の駐車場を住宅用地の利用ではないと証明するのが難しい

- 大手の駐車場シェアサービスでも固定資産税と都市計画税に関するトラブル事案は0件

- そのため、一般的な戸建住宅の駐車場を貸すくらいでは固定資産税と都市計画税が上がるようなことは考えにくい

しかしながら、あなたの庭を駐車場として造成し、明らかに駐車場経営が目的と見なされるような特異なケースの場合、その駐車場の部分の固定資産税と都市計画税は特例措置が適用されない可能性はあるでしょう。

駐車場はあくまで住居の一部という前提が大切そうだな。心配な場合、税理士や最寄りの税務署に確認することをおすすめするぞ!

年間20万年以上の駐車場収入がある場合、確定申告は行わないといけない

自宅の余った駐車場を人に貸すくらいでは、固定資産税と都市計画税は上がらないですが、考慮しておかないといけないことがあります。

注意しおくべきなのは、確定申告です。

駐車場シェアサービスを使ってあなたのご自宅の駐車場を貸しに出した時・・・

仮に年間の収入が20万円以上になった場合は必ず確定申告をしないといけません。

もし、駐車場収入が20万円以上ある場合の確定申告の方法として、

- 青色申告

- 白色申告

の2つの確定申告の方法があります。

自宅の駐車場貸しでの申告の両者の大きな違いは事業なのか?事業ではないのか?です。

自宅の駐車場貸しが一時的なお小遣い稼ぎなのであれば、白色申告をすべきですし、事業としてやっていくのであれば、開業届を出し、青色申告をすべきでしょう。

白色申告をする場合、収入は雑所得、青色申告の場合は、事業収入に該当します。

ただし、青色申告の場合、開業届を出すなどの手間と本業の会社員とは別に事業を行うことになるので、お勤め先の就業規則などを確認しておくことをおすすめします。

もちろん、年間の駐車場収入が20万円以下の場合、確定申告は不要だぞ。

まとめ

駐車場シェアサービスを使ってあなたの自宅の駐車場を貸した際の固定資産税、都市計画税、確定申告に関して解説しました。

まとめると以下の通りです

- 自宅の駐車場を貸したからと言って、固定資産税と都市計画税が上がるケースはほとんどない(事例がない)

- ただし、駐車場が住宅用地と証明が難しい場合は注意が必要

- 年間収益が20万円以上の場合、確定申告は必須

ご自宅の空いている駐車場を貸して、少々のお小遣いを稼ぐことはノーリスクで行うことができる投資です。

2022年11月現在、駐車場シェアサービスに登録されている駐車場は3万件を超え、年々増加しています。毎月不労所得を得ている駐車場オーナーはあなたの知らないところに存在しています。

しかし、日本全国には2,600万ほどの戸建住宅が存在し、その大部分に駐車場が併設されていることから、これからどんどん登録駐車場は増えていき、ライバル駐車場は増えていくでしょう。

ライバル不在の現在、駐車場シェアサービスを知ったあなたでもまだまだ駐車場貸しでは先行者利益を得ることができるチャンスです。

先行者利益を獲得し、毎月安定した不労所得を得るために、まずは駐車場シェアサービスに登録することから始めましょう!